SEVCAN DEDEOĞLU ERSÖZLÜ/U24 ARAŞTIRMA

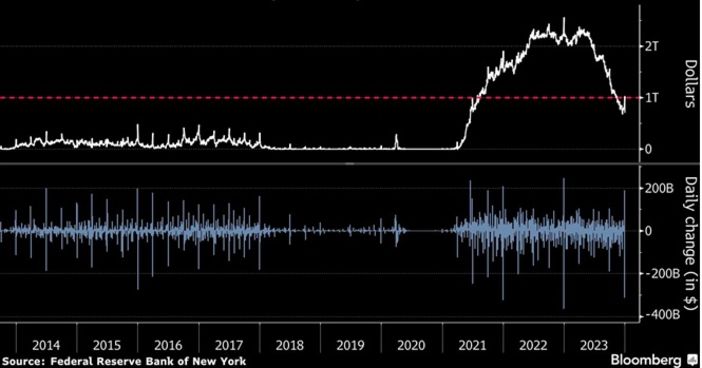

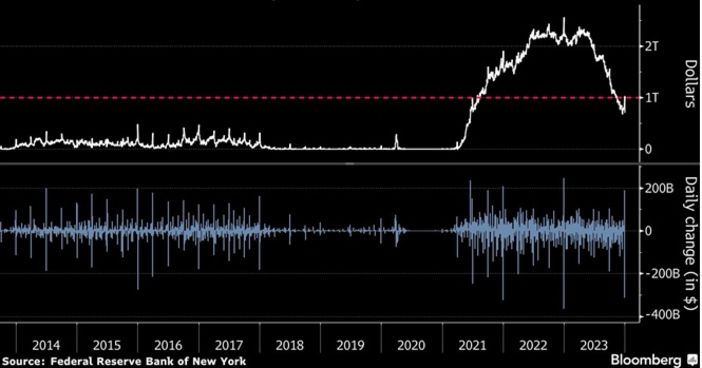

Fed’in kısa vadeli faiz oranlarını kontrol etmek için kullandığı önemli araçlardan biri olan ters repo sistemi 2022 sene sonunda gördüğü rekor seviye olan 2,5 trilyon dolar seviyesinden, 2023 yılı boyunca Fed’den faiz indirim beklentilerinin artmasıyla eridi. Bu duruma paralel ABD endeksleri 2023 yılını pozitif kapattı. (Nasdaq yüzde 54, S&P 500 yüzde 25, Dow yüzde 14) 2024 yılının ilk işlem günlerinde ise ters repodan rekor çıkış görüldü. Ters repoda park eden akıllı para piyasalara geri dönerse ne olur?

Para daima en az iki adım önden hareket eder

Ters repo sistemi 2013 yılından bu yana aktif olsa da, uzun bir süre boyunca neredeyse hiç talep görmedi. Talep gördüğü dönem major bir değişiklik olan Fed’in 2021 yılında parasal sıkılaştırmaya başladığı dönem oldu. 2021 baharından itibaren akıllı para, piyasadan kaçıp merkez bankasına yönelmeye başladı. Yatırımcıların kısa vadede yatırım yapacak yer bulmakta zorlanması nedeniyle güvenli liman olarak görülen Fed’in ters repo kanalında park edilen likidite Eylül 2022’de 2,36 trilyon dolara ulaşarak rekor seviyelere yükseldi. 2023 yılında ise parasal sıkılaştırma ve faiz artışlarında sona gelindiği beklentisinin piyasalarda kuvvetlice satın alınmasıyla ters repo kanalında park eden likidite ortalama 1 trilyon dolar seviyesine geriledi.

2024 yılının ilk işlem gününde ise ters repodaki para miktarı, 2021 yılından bu yana ilk kez 1 trilyon doların altına düştü. 313,6 milyar dolarlık düşüş ile bu miktar 704,9 milyar dolara indi. Bu çıkış ile, ters repo uygulamaya konulduğu 2013 yılından bu yana en büyük yılbaşı çıkışı gerçekleşti. New York Fed verilerine göre ise repo işlemlerine bağlı olan SOFR, 9 Ocak tarihi itibariyle tüm zamanların en yüksek seviyesi olan yüzde 5,40’tan yüzde 5,34’e geriledi. Ters repodaki getiri düşer ve piyasadaki getiri arayışına pozitif alternatifler yüzde 5,34’ten daha fazla getiri imkanı sağlarsa, ters repodaki likidite çözülmeye devam edecek.

Yılın 2. haftasında da RRP sistemindeki çözülme devam etti. 8 Ocak tarihi itibariyle RRP sisteminde park eden para 691 milyar dolar seviyesine inmiş durumda.

JP Morgan analistleri Kasım 2023’te Fed’in bilanço küçültmesine dair riskleri mütevazi bulduğunu ifade edip; ters repo seviyelerinin 700 milyar dolar seviyesinde olacağını öngörmüştü. Bu öngörü gerçekleştikten sonra, önümüzdeki dönemde piyasa Fed’in bilanço küçültmek için ne kadar yolunun kaldığı sorusuna cevap arayacak. Bu süreçte ters repodaki para, Fed’in faiz artırımı yeniden dönüp dönmeyeceğinden emin olmaya çalışacak.

Wall Street stratejistleri ise, ters repo kanalındaki bakiyenin 2024 ikinci çeyreğin sonunda tamamen tükeneceğini öngörüyor. Buradadaki beklentiler piyasa ve ters repo kanalı arasındaki fon akışlarının yönünü belirleyecek. 2021 baharından itibaren yaşadığımız senaryoda faiz artış beklentisi ile piyasalardan ters repo kanalına doğru; faiz indirim beklentisi ile ters repo kanalından piyasalara doğru para akışı gerçekleşmişti.

Fed bilanço küçültme sürecini sonlandırmak için doğru zamanı bekliyor

Fed bilanço küçültmesi, agresif faiz artırımları ile beraber uyguladığı parasal sıkılaştırma araçlarından biridir. Hazine ve mortgage tahvillerinin vade sonunda yeniden yatırım yapılmaması anlamına gelir. Böylelikle finansal sistemden likidite etkin bir şekilde geri çekilmiş olur. Fed bilançosu parasal genişlemenin etkisiyle Mart 2020’deki 4,3 trilyon dolar seviyesinden 2022 yazında 9 trilyon dolar seviyesine ulaşmıştı. 9 Ocak tarihi itibariyle Fed bilançosu 7.6 trilyon dolar seviyesinde.

Son dönemde Fed’in finansal sarsıntılara yol açmadan daha ne kadar süre parasal sıkılaştırma yapabileceği gündem olmuşken, 12-13 Aralık tarihinde gerçekleşen FOMC toplantı tutanakları, Fed bilanço küçültme sürecine dair güvercin beklentilerin artmasına neden oldu. Fed parasal sıkılaştırmanın düşünülenden daha yakın olabileceğinin bir işareti olarak, bilanço küçültme sürecinden nasıl çıkacağına dair müzakerelere başlamak için doğru zamanı bekliyor. Fed bilançosu şu anda aylık yaklaşık 100 milyar dolar azaltılıyor.

Kritik dönemeç: Mart 2024

Ya Fed ters repo bitmeden, bilanço küçültmeyi durdurursa?

Banka rezervlerinin Fed’in beklediğinden daha zayıf olduğu gibi bir senaryo yaşanırsa, Fed bilanço küçültmeyi hızlıca sonlandırabilir.

2023 yılında tahvil piyasası neredeyse kripto para piyasası kadar volatil bir yıl yaşadı. ABD 10 yıllık tahvil faizi 2023 yılına yüzde 3,73 seviyesinden başlamıştı. Yıl içinde Nisan 2023’de yüzde 3,30 seviyesini gördü ve Ekim ayında yüzde 5 seviyesine ulaşarak rekor kırdı. 2023 yılını yüzde 3,87 seviyesinde kapattı. ABD 10 yıllık tahvil faizi Mart 2020’de 0,54 seviyesindeydi. Yıl içinde tahvil piyasasına girişler ve çıkışlar faizlerin değerini ve tahvillerin değerini etkiledi. Tahvil faizinin yükseldiği dönemde tahvillerdeki değer kaybı nedeniyle, bankalar bilançolarında tuttukları tahviller nedeniyle zarara uğradı. Bazı bankalar tahvil pozisyonlarında oluşan zararları realize etmek zorunda kaldı. Mart 2023’te küçük orta ölçekli banka bilançolarındaki tahvillerin değer kaybetmesiyle, bankalar zorunlu karşılıklar problemi yaşadı. Fed bu problemi çözmek için küçük orta ölçekli bankalara yüzde 5’den 1 yıl vadeli kredi verdi. (Bank Term Funding Program) Bu vade sonu Mart 2024’te dolacak. Vade sonunda yaşanacak bir fonlama problemi bankacılık krizi riski olarak yeniden karşımıza çıkabilir.

Bu hafta başında Pimco kurucusu Bill Gross tahvil piyasasının hala pahalı olduğunu ifade ettiğine dair görüş yayınladı. Bu da ABD tahvil piyasasındaki getirilerin yeniden yükselişe geçme ihtimalini masaya getiriyor ve banka rezervleri için risk oluşturuyor. Bunu doğrular biçimde Dallas Fed Başkanı Lorie Logan da finansal piyasalardaki likidite kıtlığı riski nedeniyle ABD Merkez Bankası’nın portföyünü küçültme hızını yavaşlatması gerekebileceğini ifade etti. Logan, finansal sistemde hala gereğinden fazla likidite bulunduğunu ancak bazı bankaların sıkıntı yaşamaya başlayabileceğini belirtti.

Endeks seviyeleri ve varlıkların fiyatları piyasadaki para miktarı ile doğrudan ilgili olsa da bir varlığa para girişinin belli bir sebebi olması gerekir. Bu sebeplerin en başında ise temel analiz konusu olan şirket bilançoları ve fiyat kazanç oranları gelir. Bu nedenle Fed’in ekonomiyi 2020 öncesine geri döndürmeye çalıştığı bu dönemde, Fed ters repo sisteminden çıkan paranın piyasada akacağı yeri arayıp bulmaya çalışırken iyimserlikten güvenliğe dönüş temasını piyasalarda hakim senaryo olarak görebiliriz.